Interrogés par Livres Hebdo, les responsables du service antitrust de la Commission européenne assurent ne pas encore avoir été « formellement notifiés » de la transaction. « Si une transaction a une dimension européenne, il appartient toujours aux entreprises de la notifier à la Commission », nous précise-t-on. D’après plusieurs observateurs du dossier, le processus devrait dans tous les cas durer environ une année. Année au bout de laquelle les autorités auront identifié les marchés sur lesquels une fusion Editis / Hachette poserait problème, c’est-à-dire où leur poids commun serait considéré comme monopolistique. Des recommandations seront émises et des ventes à d’autres acteurs du marché seront alors sans doute envisagées.

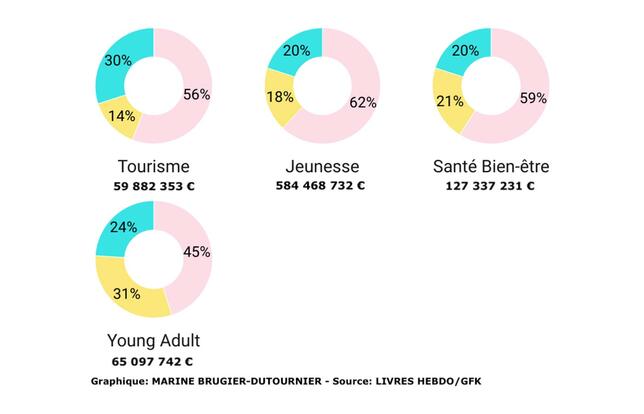

En attendant, Livres Hebdo, s'est appuyé sur les données fournies par GFK pour nos dossiers, afin d'identifier les rayons sur lesquels, en cumulé, le poids des chiffres d’affaires d’Editis et d’Hachette Livre devient problématique. Nous avons repéré sept secteurs éditoriaux où, en 2020, les maisons d’éditions détenues par les deux groupes dépassaient la barre de 30% de parts de marché.

- Polar : poids cumulés d’Hachette et d’Editis : 58%. Chiffre d’affaires total : 187 829 471 euros.

- Poche : poids cumulés d’Hachette et d’Editis : 37%. Chiffre d’affaires total : 512 170 335 euros.

- Parascolaire : poids cumulés d’Hachette et d’Editis : 70%. Chiffre d’affaires total : 130 047 522 euros.

- Tourisme : poids cumulés d’Hachette et d’Editis : 44%. Chiffre d’affaires total : 59 882 353 euros.

- Jeunesse : poids cumulés d’Hachette et d’Editis : 38%. Chiffre d’affaires total : 584 468 732 euros.

- Santé / Bien-être : poids cumulés d’Hachette et d’Editis : 41%. Chiffre d’affaires total : 127 337 231 euros.

- Young Adult : poids cumulés d’Hachette et d’Editis : 55%. Chiffre d’affaires total : 65 097 742 euros.

Pour télécharger ce document, vous devez d'abord acheter l'article correspondant.

Pour télécharger ce document, vous devez d'abord acheter l'article correspondant.

La distribution et les dictionnaires.

D’après le cabinet d’analyse financière Alphavalue, deux autres secteurs pourraient aussi retenir l’attention des autorités de la concurrence. Le segment des Dictionnaires / Encyclopédie d’abord, sur lequel GFK, évoquant des éléments « ayant une forte valeur marché et une certaine sensibilité communication », n’a pas souhaité communiquer à Livres Hebdo la répartition des parts de marché éditeurs.

Un dernier point posera probablement plus de problème : celui de la distribution de livres en France. Dans un secteur déjà très concentré, une fusion des systèmes de distribution d’Hachette avec Interforum (filiale d’Editis), créerait un nouvel acteur qui aurait la main mise sur près de 60% du marché. Difficile de croire que les autorités de la concurrence, tout comme l’interprofession, laissent passer en l’état un projet aussi immense. D'autant que ce projet avait déjà été refusé, en 2004, à l’époque de la tentative de rachat de Vivendi par Lagardère.

« Il y aura des cessions à faire, c’est certains. Mais rien d’ insurmontable, il y aura sans doute des échanges avec LVMH et Bernard Arnault », estime une source spécialiste du groupe Vivendi au sein du cabinet Alphavalue. « Au delà des quelques ajustement qui seront demandés par les autorités de la concurrence, je ne vois pas d’obstacles majeurs. Vivendi a les poches pleines, ils peuvent attendre », nous précise-t-on. En se séparant de son joyau Universal Music, entré en bourse la semaine dernière, Vivendi n’aurait en effet aucun mal à débourser les 3 milliards d’euros théoriquement nécessaires pour acquérir l’ensemble du groupe Lagardère. D'autant plus s'il revend la filière retail, qui peut intéresser Bernard Arnault.